Comprendre le TAEG (Taux Annuel Effectif Global)

En matière de crédit à la consommation et immobilier, le Taux annuel effectif global (TAEG) correspond au coût, en pourcentage de la somme empruntée, des frais engendrés par un prêt et permet ainsi au consommateur de connaître le coût total d’un crédit, une fois pris en compte le montant de la somme empruntée. Le TAEG permet entre autres aux emprunteurs de comparer plusieurs offres de prêts entre elles, et éventuellement de faire jouer la concurrence entre les établissements financiers qui proposent des crédits. Un indicateur donc très utile pour les consommateurs !

Le TAEG : pour une idée précise du coût global d’un crédit

Le Taux annuel effectif global (TAEG) désigne le taux qui prend en compte la totalité des frais liés à la souscription d’un crédit à la consommation ou immobilier, en fonction du montant de la somme empruntée. Auparavant (avant 2016), on parlait de Taux Effectif Global (TEG). Le calcul (une équation assez complexe) du TAEG a été défini par une directive du Parlement européen et du Conseil de l’Union européenne en 2014.

Dans le cas d’un crédit à la consommation, le TAEG englobe les intérêts bancaires (aussi appelé taux d’intérêt nominal et qui sert aux établissements financiers pour calculer les intérêts), les frais de dossier payés à l’organisme prêteur (banque ou autres), les frais dus à des intermédiaires comme des courtiers par exemple, les coûts d'assurance et de garanties obligatoires, ainsi que tous les autres frais imposés pour l'obtention d’un crédit comme l’ouverture d’un compte bancaire ou autres.

Pour un crédit immobilier, le TAEG représente les mêmes coûts que ceux induits par un crédit à la consommation auxquels s’ajoutent les frais de garanties tels qu’une hypothèque ou un cautionnement et les frais d'évaluation du bien immobilier réalisée par un agent immobilier qui se charge de cette prestation. Attention, le TAEG ne comprend pas les frais de notaire. Il convient donc d’ajouter ces derniers si l’on veut connaître exactement le coût total d’un crédit immobilier.

Le TAEG est exprimé en pourcentage annuel de la somme empruntée à l’occasion de la souscription d’un crédit à la consommation ou immobilier. Il varie donc d’un prêt à l’autre en fonction du montant emprunté et de la durée du crédit.

L’information sur le TAEG appliqué à un crédit est obligatoire

Tous les établissements financiers qui proposent des crédits sont dans l’obligation d’indiquer le TAEG qu’ils appliquent que ce soit dans les publicités de leurs produits, lors de leurs offres préalables de prêt aux consommateurs et, bien sûr, lorsqu’ils signent des contrats de prêt.

D’autre part, ce TAEG annoncé doit correspondre exactement à celui qui sera réellement appliqué lors de la souscription du crédit par l’emprunteur.

À défaut de ces obligations, l’emprunteur peut demander à la justice d’annuler totalement ou partiellement les intérêts de son prêt.

Ce Taux annuel effectif global ne peut pas non plus être supérieur au taux d’usure déterminé par la Banque de France selon le montant des sommes empruntées, les types de prêts et leur durée, c’est-à-dire le taux maximum au-delà duquel les prêts immobiliers ou à la consommation ne peuvent pas être accordés, sous peine de sanctions (emprisonnement et/ou amende) pour les banques et les établissements de crédit.

À quoi sert le TAEG ?

Le Taux annuel effectif global (TAEG), défini d’une manière homogène dans toute l’Europe, permet en premier lieu aux emprunteurs d’avoir une connaissance globale du coût du crédit à la consommation ou immobilier qu’on leur propose.

Grâce au TAEG, les emprunteurs peuvent ainsi plus facilement comparer des offres de crédits entre elles. Néanmoins, cette comparaison est valable seulement s’il s’agit de mettre en balance des prêts d’un même montant.

En conséquence, le TAEG apparaît comme un élément de négociation très important lors de la souscription d’un crédit. Un emprunteur qui peut facilement comparer des offres de prêt entre elles grâce à cet indicateur peut effectivement jouer sur ce taux et demander de le revoir à la baisse. Dans ce but, les organismes de crédit, friands d’acquérir une nouvelle clientèle, proposent la plupart du temps de minimiser les frais de dossier liés au prêt qu’ils appliquent ou de diminuer le coût de l’assurance emprunteur. Le TAEG représente donc un bon moyen de faire jouer la concurrence entre les établissements financiers.

D’autre part, le TAEG, défini pour toute la durée d’un prêt, permet également au consommateur d’avoir une vue sur le moyen et long terme pour maîtriser au mieux son budget.

Autres dossiers

-

Prêt entre particuliers : quel fonctionnement ? Comment se protéger ? Bien que les taux d’intérêts aient fortement baissé ces dernières années, les banques sont de plus en plus exigeantes pour accepter certains prêts aux particuliers. De nombreuses personnes...

-

Quel est le temps d'encaissement d'un chèque bancaire ? En 1865, la loi française instaure le chèque bancaire comme moyen de paiement. Depuis, plusieurs législations complémentaires vont préciser son utilisation comme la loi de 1926 qui pénalise...

-

Quelle différence entre des intérêts de retard et des intérêts débiteurs ? Les notions d’intérêts de retard et d’intérêts débiteurs ne s’appliquent pas dans les mêmes domaines. Les intérêts de retard désignent des pénalités financières dues en cas de...

-

Chèque impayé : que faire, quel recours ? On vous a remis un chèque dans le but de vous régler un bien ou un service et, une fois déposé sur votre compte bancaire, il s’avère que celui-ci ne peut pas être encaissé faute d’assez de...

-

Interdit bancaire et fiché au FICP : modalité, durée et conséquences Le fait d’émettre des chèques sans provision et le non remboursement d’un crédit constituent tous les deux des incidents de paiement. Dans le premier cas, le titulaire d’un compte bancaire...

-

Qu'est-ce que le montant restant dû ? Le montant restant dû d’un crédit désigne, pour faire court, le solde d’un prêt à un moment précis, c’est-à-dire les sommes qu’il reste à rembourser par l’emprunteur, taux...

-

Pénalités de remboursement anticipé : qu'est-ce que c'est ? Est-ce négociable ? Comme le définit le Code de la consommation, « un emprunteur peut toujours, à son initiative, rembourser par anticipation, en partie ou en totalité », un prêt qu’il a contracté pour...

-

Plan conventionnel de redressement : qu'est-ce que c'est ? Un plan conventionnel de redressement désigne un ensemble de mesures proposées par une commission de surendettement (un organisme administratif créé au niveau de chaque département dont la...

-

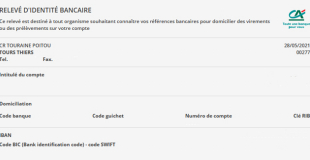

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...

-

Quelle différence entre le délai de réflexion et le délai de rétractation ? Afin de protéger les consommateurs, la loi (article 1122 du Code civil) a mis en place notamment un droit de réflexion et un droit de rétractation qui s’appliquent à l’occasion de la...

-

Chèque de banque : quelle différence avec un chèque classique ? Quand et comment l'utiliser ? Même s’il porte le même nom, un chèque de banque n’est pas du tout comparable à un chèque classique. Il n’est d’abord pas émis directement pas le détenteur d’un compte bancaire, mais...

-

Autorisation de prélèvement : comment ça fonctionne ? Le prélèvement est un moyen de paiement courant, en particulier pour payer des dépenses récurrentes comme un loyer, ses impôts, des factures d’électricité, d’eau, etc. Vos créanciers...